本文明晰全球跨境电商税务监管框架的核心变革,深入解读税务代缴机制、税务登记备案规范等关键条款,分析新政策对商品定价策略、运营流程优化的系统性影响,并提供企业应对过渡期的最新操作指南。

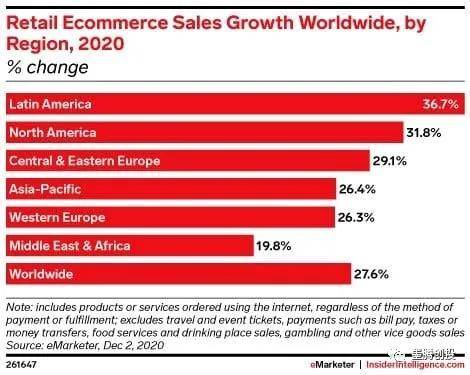

全球跨境电商税收监管体系变革新态势

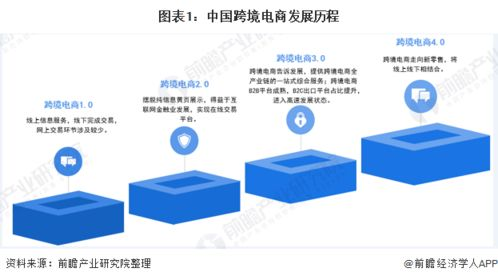

近年来,各国海关总署与税务机关联动深化税收征管数字化进程。自2024年起,欧盟引入的进口一站式服务(IOSS)机制要求所有价值低于150欧元的B2C订单由电商平台代收增值税,该政策覆盖亚马逊、速卖通等主流平台卖家。同时,英国取消小额进口免税政策,对境外直邮商品实施全额征税。在中国,《海关法》修订案将”9810″跨境电商出口监管代码适用范围扩大至海外仓退货商品清关领域,海南自贸港试点”即购即退”政策则要求跨境零售企业建立实时核销系统。这些变革标志着税收属地化原则在数字贸易场景中全面落地,企业报关流程中需增加税务信息预披露环节,平台代扣代缴成为跨境零售税务合规的刚性要求。

跨境税务新规核心条款操作清单

企业在应对政策调整时需重点关注三大合规模块:

订单流水需保存交易货币、税率版本等18项元数据,税务申报周期从季度改为实时对接各国财税系统。

登记文件需包含海外仓GPS定位、库存周转记录等运营数据,德国税务机关已开始运用AI比对仓储存量数据与纳税申报单。

多平台经营者需建立中央开票系统,避免因格式差异导致巴西税局(RFB)处以货款总值60%的罚款。

企业运营全链条税务优化实战策略

在新政策环境下,供应链重构成为企业税务筹划的关键。建议采用分区仓储模式将月均订单500单以下的商品转至第三方边境仓,享受中美”小包免税额”政策红利。同时启动价格动态管理系统,将澳大利亚10%GST税率变化纳入算法模型,对高退货率商品采用含税定价策略。在申报流程优化方面,合规科技解决方案需具备三大核心功能:实时对接40国税则数据库的智能归类系统,支持欧盟DAC7指令要求的受益人信息采集模块,以及风险商品预警机制(如美国HTSUS编码第61章纺织品需特别注意原产地标识)。已实施RPA税务机器人的企业数据显示,申报准确率提升23%,滞纳金支出下降45%。

跨境电商税收征管已迈入精确定制时代,税务合规成为企业全球化的核心能力。政策执行初期预留的过渡期窗口是企业重构业务流程的关键期,建议尽快完成税务登记证明更新、技术平台改造升级等基础工作。通过供应链数字化转型实现全球库存可视化,运用智能申报系统应对碎片化税收征管体系,方能将政策合规压力转化为企业全球化运营的新增长极。

© 版权声明

文章版权归作者所有,未经允许请勿转载。

相关文章

暂无评论...